记者了解到,随着债券通“北向通★★”项下离岸人民币债券回购业务正式启动,逾6000亿元人民币债券资产有望被盘活。中央结算公司发布的数据显示★★★,截至去年底,债券通项下的债券托管量达到6903.62亿元人民币★★。

2月10日,全国间同业拆借中心面向债券通“北向通”境外机构投资者,正式推出债券通项下离岸债券回购交易服务。

不过,他指出★★★:★“其还需对债券通‘北向通★★’项下债券回购业务有一个了解熟悉过程★,才会试水这项投资。”目前在推介过程中★,他们遇到的较大挑战,是不少海外基金对债券通★★“北向通★★★”项下债券回购业务了解度与交易细则熟悉度不够,导致其难以做出参与决策★★★。此外,这些海外基金还注意到债券通“北向通”回购业务所带来的资金杠杆监管问题,以确保自身业务操作合规。

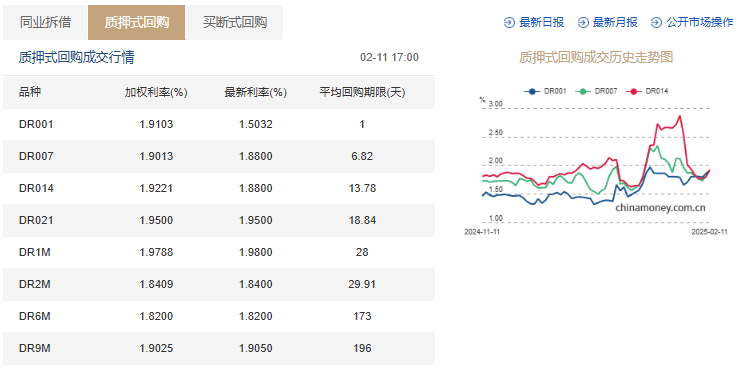

记者了解到★★★,由于当前7天期质押式回购利率为1.9013%,若境外投资机构通过上述回购业务换取人民币资金★,在未来6天的投资收益超过2%★★★。而上述券商人士向记者透露★,当前部分海外基金比较青睐开展1个月债券通“北向通”项下债券回购业务,利率1.9788%,其认为通过28天的香港黄金ETF或港股投资,鉴于当前金价迭创新高走势与港股回升趋势,这笔投资的实际回报有望超过2%。

前述券商人士认为,当前债券通“北向通★”项下债券回购业务规模与交易量不多★,难以影响境内回购市场利率。他认为,随着越来越多境外资本开始熟悉债券通“北向通”项下债券回购业务流程★,未来相关交易量会持续增加,对境内回购利率的影响力也将水涨船高★。

日前★★★,一位金融市场部人士向《每日经济新闻》记者透露★★★:“对于债券通‘北向通★★★’项下离岸债券回购业务,不少境外基金挺感兴趣。我们正在积极推介这项新业务。”据悉,债券通“北向通★★★”项下离岸债券回购,是指债券通项下的境外机构投资者通过同业拆借中心系统★★,开展以“北向通★★★”项下离岸债券为担保品的债券回购交易★★。

他指出★★:★★★“目前,我们正与部分海外基金沟通★★,建议他们采取类似方法投资人民币计价的港股★,可以盘活手里的债券通项下人民币债券同时提高中国资产配置收益★。★★★”此举不但令人民币在离岸金融市场的使用场景增加,还有助于提高离岸人民币需求,给人民币汇率平稳波动带来新支撑。

记者了解到,随着债券通★★★“北向通★★”项下债券回购业务的持续开展,越来越多海外基金将陆续参与★★,通过盘活人民币债券资产获取新的投资获利机会。尤其是在“全球通”项下参与债券回购业务的境外投资机构★★,有望很快成为新的参与者。

目前★,众多海外资本对债券质押式回购的使用规模,超过债券买断式回购★★★。中央结算公司的数据显示,截至去年12月底,在★★★“全球通”项下,债券托管量达到22696.35亿元人民币。其中★★,债券质押式回购余额达到2886.62亿元,高于买断式回购的153★★★.6亿元★。上述券商人士对此解释说★,这表明海外投资机构既想盘活人民币债券资产换取人民币资金投资更多人民币计价金融产品★★★,又不想“抛售★★”人民币债券,凸显其对人民币债券长期持有的投资偏好★。

上述券商人士告诉记者,在债券通“北向通★★”债券回购业务正式启动前,其就回购形式★★、参与主体、基本规则★、交易结算等操作细则,与多家境外投资机构、中资金融机构境外业务部门开展多次沟通,发现他们对这项新业务都比较感兴趣★★★。相比而言,中资金融机构境外业务部门的参与步伐更快。

1月13日,中国人民银行行长潘功胜在亚洲金融论坛开幕式致辞时表示,在完善离岸人民币市场建设方面,支持推出债券通项下离岸债券回购业务★★,丰富投资者流动性管理工具,增强人民币债券资产吸引力。当日★★,香港金融管理局宣布★★,将允许债券通“北向通”参与者使用合资格在岸债券作为抵押品,在香港进行人民币回购业务★,以完善离岸人民币流动性市场化安排★,提升香港离岸人民币中心地位。

过去,其需要筹资人民币开展离岸市场金融投资时★,只能抛售债券通项下的人民币债券,既造成交易成本增加★★,又影响他们自身的债券投资策略实施;如今,完全可以通过回购业务,将债券通★★★“北向通★”项下人民币债券质押换成离岸人民币资金★,投向相关人民币计价境外金融产品,既保障了自身债券投资策略稳健实施,也降低了交易增加所带来的投资风险★★。

在债券通“北向通”项下离岸债券回购服务推出首日★,多笔交易迅速诞生。例如,中信里昂证券有限公司以国际资本管理有限公司为交易主体★,以债券通“北向通”下持有的人民币国债作为抵押品★,成功参与北向通离岸人民币债券回购业务首日多笔交易。此外★★,(香港)有限公司作为做市商★★★、投资者及客户回购服务供应商★,与广发全球资本有限公司★★★、东卫资产管理私人有限公司等金融机构客户以债券通“北向通★”债券作为抵押品,在香港进行离岸人民币债券回购业务★★。

中国银行研究院高级研究员赵廷辰表示★★,由于人民币利率相对较低,以人民币开展贸易融资等具有较强的市场吸引力★★,但受限于人民币融资渠道有限★★★,相关需求难以得到有效满足★★。通过回购业务★★,海外机构可以将手里的债券通项下人民币债券置换成离岸人民币,参与贸易融资等获取新的收益。

前述券商人士向记者表示,随着港股资产价格回升,当前参与债券通★“北向通★★”项下债券回购业务的金融机构★,青睐质押相关债券换取离岸人民币资金,再投向以人民币计价的港股,实现股债投资的双重回报。

目前,香港金融监管局在债券通回购业务推出初期,将对相关杠杆率进行适当要求★★★,回购期间债券所有权过户,且禁止再次使用(由CMU平台锁定管理)。此外香港金融监管局将持续监控并适时调整★,做市商需每日向金管局报送交易数据★★★,以便市场监管。

据悉★★,参与债券通“北向通”项下离岸人民币债券回购业务的标的债券主要是债券通项下托管在香港金融管理局债务工具结算系统(CMU)的银行间市场债券,包括国债、央行票据、地方政府债券★、金融债券、公司信用类债券★、同业存单等银行间买断式回购可交易券种。此外,回购利率、回购期限、首次结算金额、到期结算金额、回购利息等其他交易要素相关定义和要求遵照全国银行间同业拆借中心买断式回购交易指引有关规定执行。

上述券商人士表示,当前参与债券通“北向通”项下离岸人民币债券回购交易的,主要以中资金融公司境外业务机构为主★。他告诉记者:★★★“随着资产价格上涨,他们都计划先质押债券通项下人民币债券换取人民币资金★★,再投向以人民币计价的港股获利★★★。”

债券通“北向通”项下债券回购业务启动,因为对境内回购市场利率产生明显影响。截至2月11日★,隔夜与7天期质押式回购加权利率均为1★.9103%,较前一个交易日小幅回升;隔夜与7天期买断式回购利率分别为2★★★.1033%与1.7505%,延续前一个交易日的涨跌走势。